ヨーロッパにおけるSaaS売上税:ソフトウェアをグローバルに販売する方法

ソフトウェア企業は、デジタル市場のおかげで、これまで未開拓であった世界中の視聴者にリーチできる可能性を秘めていますが、これらの機会は同時に、困難な法的問題ももたらします。

SaaS VATコンプライアンスの状況を把握することは、ヨーロッパのソフトウェア市場を利用したい企業にとって法的要件であるだけでなく、事業拡大計画を成功させるか失敗させるかの鍵を握る不可欠な業務でもあります。

このガイドでは、PayPro Globalのような専門のMerchant of Recordと協力することで、EU VATコンプライアンスがどのように面倒なものから競争上の優位性に変わり、優れた製品の作成と顧客の拡大という本当に重要なことに集中できるようになるのかを説明します。

ヨーロッパでのSaaS売上税は、課題ではなく、有利な点となり得ます。

ヨーロッパの売上税の理解:基本

ヨーロッパにおけるVAT管理プロセスの売上税義務について詳しく説明する前に、まず、この税金が具体的に何を意味するのかを明確にする必要があります。

VATとは何か?SaaSにとってなぜ重要なのか?

付加価値税(VAT)として知られる消費税は、価値が付加されるサプライチェーンのすべての段階で商品やサービスに課税されます。米国の売上税とは対照的に、ヨーロッパの売上税は以下の点が異なります。

- VATの計算方法は標準化されていますが、国境を越えたVAT税率(17〜27%)はヨーロッパ各国で異なります。

- B2B取引とB2C取引の処理方法が異なります。

- 管轄区域固有の規制変更の結果として常に変化しています。

SaaSのVATコンプライアンスを理解することは不可欠です。EU VAT指令は、デジタルサービスに特別なコンプライアンス義務を課しているためです。

- ドイツ:19%

- 英国:20%

- フランス:20%

- イタリア:22%

- スウェーデン:25%

PayPro GlobalのSaaS売上税ガイドで、最新のEU VAT税率をご確認ください。

EU VATをいつ、どのように適用するか:重要な意思決定フレームワーク

ヨーロッパにおけるSaaS売上税について、顧客への課税を開始する前に、次の2つの基本的な質問に答える必要があります。

- 顧客はどこに所在していますか?

- 取引はB2Cですか、それともB2Bですか?

B2B取引:リバースチャージメカニズム

リバースチャージメカニズムは通常、事業者間取引においてVATの義務を買手に移転します。ただし、これには以下のものが必要です。

- 顧客のVAT IDを取得し、検証すること(VAT ID検証)

- リバースチャージが取引に適用される可能性があることを請求書に明示すること

- 将来の監査に備えて正確な記録を保管すること

B2C取引:10,000ユーロの閾値ルール

企業から消費者への販売の場合:

- すべてのB2C顧客にVATを課税する必要があります。

- 年間越境企業から消費者への売上が10,000ユーロ未満の場合、本国のVAT率を使用できます。

- この閾値を超えると、各顧客の国のVAT率を適用する必要があります。

プロからのアドバイス:海外売上を注意深く監視してください。監査の際、多くのSaaS企業が閾値トリガーポイントを満たせず、多額の追徴課税の対象となっています。

EU VATコンプライアンスのための7つの重要なステップ

完全なコンプライアンスを達成するには、それぞれに固有の困難を伴うこれらの重要な措置が必要です:

- 適切な管轄区域でVAT番号を取得します。

- 必要な場合は、納税代理人を立てます。

- 関連する登録書類を保管します。

2. 顧客所在地検証 - 信頼できる位置検出システムを導入する。

- 消費者の位置データを収集して保存する。

- VPNとプロキシの問題に対処する

3.取引の分類 - B2BとB2Cの取引を区別する。

- 分類に応じて適切なVAT処理を適用する。

- (教育機関など)特別な状況に対応する。

- 必要な期間(通常7~10年)にわたって、VATに関する詳細な記録を保管する。

- 請求書が地域の規制に準拠していることを確認する。

- 今後の監査に備えて書類を整理する。

5.VAT申告書の提出 - 四半期ごとのVAT申告書を作成し、適切な管轄区域に提出する。

- 提出された申告書と徴収されたVATを比較する。

- 国の申告期限を守る。

6.VAT IDの検証

- VAT IDの形式が準拠しているか検証する

- VIESデータベースと照合してIDをクロスチェックする

- 監査目的で検証プロセスを文書化する

7.継続的なコンプライアンス監視

- 規制の変更について常に最新情報を入手する

- 新しい要件に合わせてシステムとプロセスを調整する

- 定期的なコンプライアンスレビューを実施する

VATの誤りの高いコスト:4つの重大な影響

1.法的および経済的ペナルティ

重大な罰則があるため、欧州の税務当局はデジタルサービスプロバイダーに対する取り締まりを強化しています。

- 一部の国では、未払いのデジタルグッズ税に対する罰金が200%に達する可能性があります。

- VATの延滞に対する金利(通常、年8~12%)

- 意図的な不complianceに対する刑事罰の可能性

2. 監査リスクと運用負荷の増大

デジタルサービスには過度の監査の注意が払われています。

- 従来の企業と比較して、SaaS企業は監査を受ける可能性が3倍高くなっています。

- 平均的な監査対応には120労働時間かかります。

- 最初の調査の後には、二次監査が頻繁に行われます。

3. 隠れた運用コスト

単純な罰金を超えて、VAT complianceの実際のコストは次のとおりです。

- complianceシステムにリダイレクトされた開発者からのリソース。

- VATに関する質問に答えるカスタマーサービス担当者

- 調整によって消費される財務チームの帯域幅

- 法的相談費用

4. 顧客体験の低下

Complianceの問題は、顧客の旅に直接影響します。

- VATが誤って適用された場合の支払いの摩擦

- compliance保留によるサブスクリプションの中断

- 請求書の修正は顧客の混乱を招きます

- 税務処理が専門的でない場合、信頼が損なわれます。

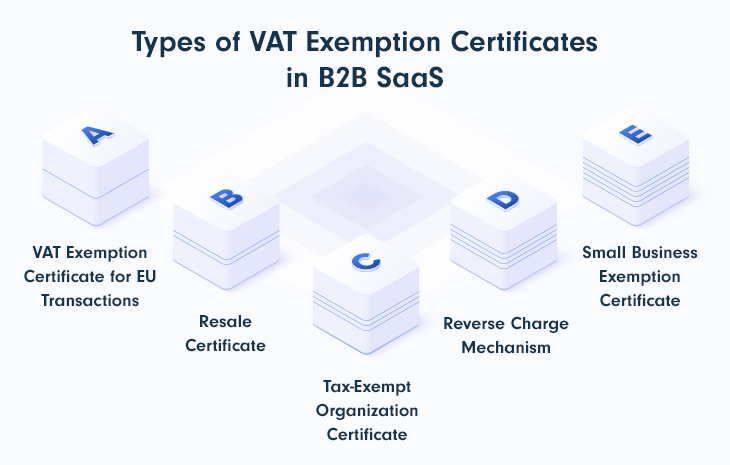

B2B SaaSのVAT免除証明書

資格のある当局が発行する免除証明書は、企業または個人に売上税の支払いを免除するものです。

非課税で購入するには、顧客は購入時にこの書類を販売者に提示する必要があります。提示しない場合、販売者は税金を徴収して納付する必要があります。

販売者は免除書類のコピーを要求する場合がありますのでご注意ください。

免除証明書とは何かを明確にしたところで、存在する最も一般的なタイプを見てみましょう。

EU取引のVAT免除証明書: 一度取得すると、この書類は、EU内で取引する際に、企業が域内VAT免除の対象となることを証明するために使用できます。

再販証明書: 再販証明書は、SaaSサービスを購入する際にVAT免除を取得するために使用できます。その場合、最終顧客がVATを負担することになります。

免税団体証明書: 一部の管轄区域では、非営利団体は特定のSaaSサービスに対してVAT免除を取得できます。 通常、この免除を請求するには、納税者番号を提示する必要があります。

リバースチャージメカニズム証明書:このVATコンプライアンススキームは、特定の商取引においてVATの責任をサプライヤーから顧客に移転するものです。

中小企業免除証明書:一部の国では、一定の収益閾値以下の企業に対して免除または軽減されたVAT率を提供しています。

VATコンプライアンスチェックリスト

✓ VAT ID検証プロセスが確立されていること

✓ 国および取引タイプ別に正しいVAT率が適用されていること

✓ すべての管轄区域に対して準拠した請求書が生成されていること

✓ VAT登録、報告、および申告スケジュールが確立されていること

✓ 記録保持システムが保持要件に適合していること

✓ 顧客所在地確認方法が実装されていること

✓ B2B/B2C取引分類システムが導入されていること

✓ VAT免除証明書の処理手順が文書化されていること

✓ 規制変更を監視するシステムが確立されていること

✓ 監査対応計画が策定されていること

マーチャントレコードがソリューションとなる理由

前述の通り、ヨーロッパや世界のどこでもVATコンプライアンスは非常に厄介な問題となり得ます。しかし、VATコンプライアンスを正しく行うことで、ビジネスの真の資産となり、戦略的な一手となり得ます。

しかし、VAT検証のための専用システムの設定、売上税の登録、徴収、VATの納付、税務リスクの管理など、製品はどうなるのでしょうか?

あまりにも多くのタスクを同時にこなそうとすると、オペレーション全体の非効率性が増大するだけで、これは避けたいはずです。

では、解決策は何でしょうか?

国内外の税務コンプライアンスを支援する準備が整っているマーチャントレコードと提携することです。

理由は以下の通りです。

税務コンプライアンスの簡素化。SaaSおよびソフトウェアのリセラーとして機能するマーチャントレコードは、税務上の責任をすべて引き受け、VATの登録、VATの徴収と納付、税務当局との対応など、VATコンプライアンスのすべてを処理します。売上税を自分で管理する必要がないため、他の重要なタスクに集中できます。

革新的な技術。革新的な決済インフラを整備した強力なMORパートナーに頼ることで、VAT ID検証プロセスの効率性を信頼し、矛盾やエラーを回避できます。

専用の顧客サポート。 MoRは、デジタル製品の顧客サポートを担当し、VAT関連の顧客からの質問への対応や払い戻しリクエストの管理などを行います。この委任により、チームの時間を解放し、他の重要なビジネス分野に集中できるようになります。

コンプライアンスリスクの最小化。コンプライアンスフレームワークを幅広く理解している税務専門家の専任社内チームを擁することにより、Merchant of Record(MOR)は、規制の厳格な遵守を保証するために、さまざまな検証を実行できます。

運用ワークロードの削減。 Merchant of Recordと提携することで、ヨーロッパでデジタル製品を販売する際の管理上の負担を大幅に軽減できます。これには、請求書の作成と管理、顧客返品の管理、悪名高い労働集約型のチャージバック問題への対処が含まれます。

迅速な市場拡大。MoRと提携することで、ヨーロッパ全土に手間なく市場を拡大できます。Merchant of Recordは各国の法的な代理人として機能し、各国に拠点を置かなくてもデジタル製品を販売できます。

PayPro Globalはどのように役立ちますか?

ヨーロッパへの進出をお考えですか?

まさに最適な場所です。

PayPro Globalと提携することで、御社のSaaS、ソフトウェア、デジタルグッズをヨーロッパのさまざまな市場の顧客に、自信を持って、そして手間なく販売できます。

当社はEU売上税コンプライアンス達成のノウハウを熟知しており、お客様のSaaSビジネスを迅速に拡大する準備ができています。

当社のMerchant of Recordは、エンドツーエンドのVATコンプライアンス管理を提供し、お客様の責任範囲から業務上の不満を取り除き、お客様が最も重要な製品に集中できるようにします。

PCI-DSSレベル1の認定パートナーとして、当社は最高の支払いセキュリティ基準が維持されるようにします。

24時間年中無休の多言語カスタマーサポートを提供し、VAT関連の問い合わせに専門的かつ迅速に対応し、お客様に完璧なカスタマーエクスペリエンスを提供します。

決済業界で15年以上の経験を持つ当社は、EUコンプライアンス管理の詳細を理解しており、プロセスを自動化し、コンプライアンスコストを削減し、ペナルティのリスクを軽減するための強力で革新的なインフラストラクチャを構築しています。

詳細はこちら当社の包括的な決済インフラストラクチャと、グローバル市場で戦略的にビジネスを拡大するプラットフォームへのアクセス方法をご覧ください。

結論

ヨーロッパのVATコンプライアンスが、お客様のSaaS企業が大きな市場シェアを獲得する妨げになる必要はありません。PayPro GlobalをMerchant of Recordとして採用することで、困難な規制状況を競争上の優位性に変えることができます。

ビジネスの拡大を加速させ、ヨーロッパでのSaaS売上税の管理に伴う煩わしさを解消する準備はできていますか?

今すぐご相談いただき、PayPro GlobalのMerchant of Recordソリューションが、運用を複雑にすることなく、いかに国際的な成長を加速できるかをご確認ください。

よくある質問

SaaSの売上にEU VATを課税する必要があるかどうかは、どうすればわかりますか?

顧客の所在地と、取引がB2CかB2Bかを確認して、EU VATを課税する必要があるかどうかを判断します。消費者向けおよび商業向けの売上によって異なる欧州売上税法は、通常、顧客がEU地域にいる場合に適用されます。これにより、どのように進めるべきかが決まります。

EUにおけるB2C SaaSの売上に対する10,000ユーロの閾値とは何ですか?

EU B2C SaaSの売上に対して、年間10,000ユーロの国境を越えた売上の障壁が設けられています。それを下回る場合は、自国のVAT税率を使用できます。10,000ユーロを超えると、各顧客の特定のEU国のVAT税率を適用する必要があります。慎重な監視が不可欠です。

EU VATのB2B「リバースチャージメカニズム」について説明していただけますか?

EUでは、B2B取引における「リバースチャージ方式」により、VATの会計処理が販売者であるお客様から、お客様の海外の顧客に移ります。これにより、国境を越えたB2B売上税のプロセスが効率化され、VAT IDの検証と、請求書にリバースチャージを明示的に記載することが必要になります。

SaaS企業がEU VATを間違えた場合、最大のリスクは何ですか?

EUにおけるVATの誤りは、多額の罰金につながる可能性があり、その額は未払い税額の200%に達するだけでなく、多額の利息も発生します。さらに、不正確な請求書発行の結果として、追加の監査、業務の中断、エラー修正、および顧客体験の低下のリスクがあります。

Ioana Grigorescu

イオアナ・グリゴレスクはPayPro Globalのコンテンツ・マネージャーで、SaaS、B2B、テクノロジー企業向けの戦略的ライティングの作成に注力しています。言語・翻訳学と政治学を組み合わせたバックグラウンドを持ち、インパクトのあるコンテンツの分析、作成、伝達に長けています。コンテンツ戦略の立案、多様なマーケティング資料の作成、コンテンツ効果の確保を得意とする。仕事以外では、Figmaを使ったデザインの探求を楽しんでいます。

-

1.ペイプログローバルのソリューションをご覧ください: 弊社のプラットフォームがどのように貴社の決済処理を合理化し、収益を高めることができるかをご覧ください。

-

2.無料コンサルテーション: お客様の具体的なニーズについて専門家にご相談ください。

-

3.無料リソースのダウンロード: オンライン販売を最適化するための貴重なガイド、チェックリスト、テンプレートにアクセスできます。

-

4.パートナーになる: PayPro Globalのソリューションをクライアントに提供することで、ビジネスを拡大しましょう。

- ヨーロッパに進出するSaaS企業にとって、EU VAT(付加価値税)コンプライアンスは、顧客満足度と収益性に影響を与えるため不可欠です。

- 正確なVAT適用には、B2BリバースチャージおよびB2Cの10,000ユーロの閾値規制に関する知識が必要です。

- PayPro GlobalのようなMerchant of Record(販売代行業者)と連携することで、市場へのアクセスが迅速化され、リスクが軽減され、VATコンプライアンスが効率化されます。

最新ニュース