欧洲SaaS销售税:如何在**全球**销售软件

软件公司现在有了一个以前未开发的潜力,可以通过数字市场覆盖全球受众,但这些机会也带来了困难的法律问题。

对于希望利用欧洲软件市场的公司来说,遵守SaaS增值税法规不仅是一项法律要求,而且是一项重要的运营,它有能力成就或毁掉您的扩张计划。

本指南解释了与像PayPro Global这样的专业注册商家合作如何将欧盟增值税合规从麻烦变成竞争优势,让您能够专注于真正重要的事情——创造出色的产品和扩大您的客户群。

欧洲的SaaS销售税不必成为挑战,而可以成为一种优势。

了解欧洲销售税:要点

在深入了解欧洲的增值税管理流程和销售税义务之前,我们需要解决一个显而易见的问题——即这种税的具体含义。

什么是增值税,为什么它对SaaS至关重要?

增值税 (VAT) 是一种消费税,在供应链中增加价值的每个环节,都会对商品和服务征收。与美国的销售税相比,欧洲的销售税具有以下特点:

- 虽然方法是标准化的,但跨境增值税税率(17-27%)在不同的欧洲国家/地区有所不同。

- B2B 和 B2C 交易的处理方式不同。

- 由于特定司法管辖区的监管变化而不断变化

了解 SaaS 增值税合规性至关重要,因为欧盟增值税指令对数字服务施加了特殊的合规义务。

- 德国:19%

- 英国:20%

- 法国:20%

- 意大利:22%

- 瑞典:25%

请查看我们的PayPro Global的SaaS销售税指南,以了解更新后的欧盟增值税税率。

何时以及如何应用欧盟增值税:关键决策框架

在开始向客户收费之前,必须解决关于欧洲saas销售税的两个基本问题:

- 您的客户位于哪里?

- 交易是 B2C 还是 B2B?

B2B交易:反向征收机制

反向征收机制通常将增值税义务转移给企业对企业交易中的买方。但这需要:

- 获取客户的增值税ID并验证它(增值税ID验证)

- 在发票上清楚地表明反向征收可能适用于交易

- 为未来的审计保存准确的记录

B2C交易:10,000欧元的门槛规则

对于企业向消费者销售:

- 必须向所有B2C客户收取增值税。

- 如果每年的跨境企业对消费者销售额低于10,000欧元,您可以使用您所在国家/地区的增值税率。

- 一旦您超过此门槛,则必须应用适用于每个客户所在国家/地区的增值税率。

专业提示:密切关注您的国际销售额。在审计期间,许多SaaS公司未能达到门槛触发点,并需要支付巨额的补缴税款。

欧盟增值税合规性的七个关键步骤

这些至关重要的措施,每一个都有其独特的困难,是实现完全合规所必需的:

- 在适当的司法管辖区获得增值税号。

- 必要时,建立财政代表。

- 保存相关的注册文件。

2. 客户所在地验证 - 建立值得信赖的位置检测系统。

- 收集并保存消费者位置数据。

- 处理 VPN 和代理问题

3. 交易分类 - 区分 B2B 和 B2C 交易。

- 根据分类应用适当的增值税处理方式。

- 处理特殊情况(例如教育机构)。

- 在必要的时间内(通常为 7 到 10 年)保存完整的增值税记录。

- 验证发票是否符合当地法规。

- 为即将到来的审计安排文件。

5. 增值税申报 - 填写并向相应的司法管辖区提交季度增值税申报表。

- 将提交的申报表与收取的增值税进行比较。

- 遵守您所在国家的申报截止日期。

6. 增值税 ID 验证

- 验证增值税 ID 格式的合规性

- 对照 VIES 数据库交叉检查 ID

- 记录验证过程以用于审计目的

7. 持续合规性监控

- 及时了解法规变更

- 调整系统和流程以适应新的要求

- 进行定期合规性审查

增值税错误的高昂代价:四个关键影响

1. 法律和财务处罚

由于处罚严厉,欧洲税务机关加大了对数字服务提供商的执法力度:

- 在某些国家,未付数字商品税的罚款可能高达 200%。

- 增值税逾期利息(通常为每年 8-12%)

- 故意不遵守规定可能受到刑事处罚

2. 审计风险和运营负担增加

数字服务受到过多的审计关注:

- 与传统公司相比,SaaS 公司被审计的可能性高出三倍。

- 平均审计辩护需要 120 个工作小时。

- 初步调查后通常会进行二次审计。

3. 隐藏的运营成本

除了简单的罚款之外,增值税合规的真正成本是:

- 开发人员的资源被转移到合规系统。

- 客户服务代表回答有关增值税的问题

- 财务团队的带宽被对账占用

- 法律咨询费用

4. 客户体验下降

合规问题直接影响客户旅程:

- 增值税应用不正确时,付款会产生摩擦

- 由于合规性暂停,订阅中断

- 发票更正会造成客户困惑

- 当税务处理显得不专业时,会发生信任侵蚀

B2B SaaS的增值税豁免证书

由合格机构颁发的豁免证书授予企业或个人免缴销售税的权利。

为了进行免税购买,客户必须在购买时向卖家出示此文件。如果他们未能这样做,卖家必须收取并缴纳税款。

请注意,卖家可能会要求提供豁免文件的副本。

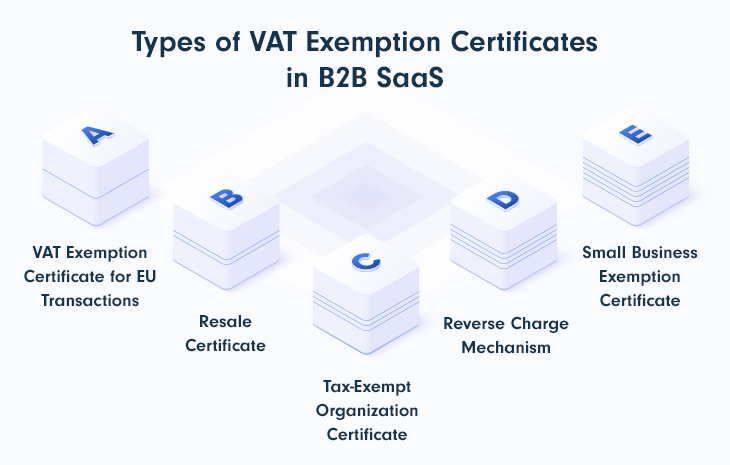

既然我们已经阐明了什么是豁免证明,那么让我们来看看一些最常见的类型。

欧盟交易增值税豁免证书:获得此文件后,企业可以使用它来证明他们在欧盟内部进行交易时有资格享受欧盟内部增值税豁免。

转售证书:购买SaaS服务时,可以使用转售证书获得增值税豁免,前提是目的是转售这些服务。在这种情况下,最终客户将负责支付增值税。

免税组织证书:在某些司法管辖区,非营利组织可以为特定的SaaS服务获得增值税豁免。通常,他们需要提供其税务识别号才能申请此豁免。

反向徵收機制證明:此增值稅合規方案將增值稅責任從供應商轉移到某些特定商業交易中的客戶。

小型企業豁免證明:某些國家/地區為收入達到一定門檻的企業提供豁免或降低的增值稅率。

增值稅合規性檢查清單

✓ 已建立增值稅 ID 驗證流程

✓ 應用了按國家/地區和交易類型劃分的正確增值稅率

✓ 為所有司法管轄區生成了合規發票

✓ 已建立增值稅註冊、報告和申報時間表

✓ 記錄保存系統與保留要求一致

✓ 已實施客戶位置驗證方法

✓ 已建立 B2B/B2C 交易分類系統

✓ 增值稅豁免證書處理程序已記錄在案

✓ 已建立監控監管變更的系統

✓ 已制定審計響應計劃

为什么记录商户是解决方案?

正如我们所说,在欧洲和世界任何其他地方,增值税合规可能是一个真正的难题。然而,如果方法正确,实现增值税合规可以成为一项真正的业务资产和战略举措。

但是在设置专门的增值税验证系统、注册、征收销售税、缴纳增值税和管理税务风险之间,您的产品又在哪里呢?

同时处理过多的任务只会导致整个运营效率降低,这显然是您不希望看到的。

那么,解决方案是什么?

与记录商户合作,他们已准备好并完全能够帮助您在国际和国内层面处理税务合规问题。

原因如下:

简化税务合规。 作为SaaS和软件的经销商,记录商户承担全部税务责任,并处理所有增值税合规事宜,包括注册增值税、征收和缴纳增值税以及与税务机关打交道。无需自己管理销售税,您可以专注于其他相关任务。

创新技术。依靠强大的MoR合作伙伴及其创新的支付基础设施,您可以信赖VAT ID验证流程的效率,并确保避免不一致和错误。

专属客户支持。 MoR将负责您的数字产品的客户支持,包括解决客户关于VAT的问题和管理退款请求。这种授权可以 освободить 您的团队的时间,使他们能够专注于其他关键业务领域。

降低合规风险。通过拥有一支由税务专家组成的专门内部团队,他们对合规框架有广泛的了解,商户记录 (MOR) 可以执行一系列验证,以确保严格遵守法规。

减少运营工作量。与商户记录合作可以大大减轻在欧洲销售数字产品的管理负担。这包括发票创建和管理、管理客户退货以及解决出了名耗费人工的拒付问题。

快速拓展市场。与 MoR 合作,您可以轻松地将您的市场扩展到整个欧洲。作为记录商的商家可以作为您在每个国家/地区的法律代表,使您可以销售您的数字产品,而无需在每个国家/地区建立实体机构。

PayPro Global 如何提供帮助?

想要扩展到欧洲?

您来对地方了。

当您与 PayPro Global 合作时,您可以自信且轻松地将您的 SaaS、软件和数字商品销售给不同欧洲市场的客户。

我们深知如何实现欧盟销售税合规,并且我们已准备好快速扩展您的SaaS业务。

我们的名义商户提供端到端的增值税合规管理,将运营上的麻烦从您的责任清单中移除,让您专注于最重要的事情:您的产品。

作为PCI-DSS一级认证合作伙伴,我们确保维护最高的支付安全标准。

我们提供全天候多语种客户支持,确保增值税相关问题得到专业和及时的处理,从而使您的客户受益于完美无瑕的客户体验。

凭借在支付行业超过15年的经验,我们了解欧盟合规管理的细枝末节,并拥有强大而创新的基础设施,随时可以自动化流程、降低合规成本并降低处罚风险。

了解更多关于我们全包式的支付基础设施,以及如何访问一个能够战略性地在全球市场扩展您的业务的平台。

结论

欧洲增值税合规不应成为您的SaaS公司获得重要市场份额的阻碍。拥有PayPro Global作为您的名义商户,您可以将困难的监管环境转化为竞争优势。

您是否已准备好加速业务扩张,并摆脱与管理欧洲 SaaS 销售税相关的麻烦?

立即咨询我们的团队,了解 PayPro Global 的 Merchant of Record 解决方案如何加速您的国际增长,同时降低运营复杂性。

常见问题解答

我如何知道是否需要在 SaaS 销售中收取欧盟增值税?

验证客户所在地以及交易是 B2C 还是 B2B,以确定是否必须收取欧盟增值税。欧洲销售税法规(消费者和商业销售的规定各不相同)通常适用于客户位于欧盟地区的情况。这将决定您应如何操作。

欧盟 B2C SaaS 销售额的 10,000 欧元门槛是怎么回事?

欧盟 B2C SaaS 销售额设有每年 10,000 欧元的跨境销售障碍。低于此金额,您可以使用您所在国家/地区的增值税率。一旦超过 10,000 欧元,您必须应用每个客户所在欧盟国家/地区的增值税率。仔细监控至关重要。

您能解释一下欧盟增值税的 B2B “反向收费机制”吗?

在欧盟,B2B交易的“反向征收机制”将增值税会计责任从您(卖家)转移到您的国际客户。这简化了跨境B2B销售税的流程,并且需要进行增值税ID验证并在发票上明确说明反向征收。

如果我的SaaS公司在欧盟增值税方面出错,最大的风险是什么?

欧盟的增值税错误可能会导致巨额罚款,最高可达逾期税款的200%加上高额利息。此外,由于不准确的发票,您还面临额外的审计、运营中断、错误纠正以及糟糕的客户体验的风险。

Ioana Grigorescu

Ioana Grigorescu 是 PayPro Global 的内容经理,主要负责为 SaaS、B2B 和技术公司撰写战略性文章。她拥有语言和翻译研究与政治科学相结合的背景,擅长分析、创建和交流有影响力的内容。她擅长制定内容战略、制作多样化的营销材料并确保内容的有效性。工作之余,她还喜欢用 Figma 探索设计。

-

1.探索 PayPro Global 的解决方案:了解我们的平台如何帮助您简化支付处理并增加收入。

-

2.获得免费咨询:与我们的专家讨论您的具体需求,了解我们如何为您量身定制解决方案。

-

3.下载我们的免费资源:获取宝贵的指南、清单和模板,优化您的在线销售。

-

4.成为合作伙伴:通过向您的客户提供 PayPro Global 解决方案来扩展您的业务。

- 对于在欧洲发展的SaaS企业来说,欧盟增值税合规至关重要,因为它会影响客户满意度和盈利能力。

- 准确应用增值税需要了解B2B反向收费和B2C 10,000欧元门槛规定。

- 与像PayPro Global这样的注册商合作可以加快市场准入,降低风险,并简化增值税合规。

获取最新消息