Gestione del Dunning SaaS: Come recuperare i pagamenti non riusciti

Il tasso di abbandono medio è composto sia dall'abbandono volontario che involontario. Secondo uno studio di Recurly, dopo aver implementato misure per ridurre sia l'abbandono volontario che involontario, il 65% dei servizi SaaS B2B ha visto una diminuzione del tasso di abbandono complessivo rispetto all'anno precedente.

Vale la pena ricordare che i fallimenti dei pagamenti sono responsabili fino al 50% di quelle cancellazioni di abbonamenti.

Per ridurre al minimo l'abbandono dei clienti, le aziende devono affinare i propri processi e utilizzare i migliori strumenti sul mercato per garantire che il numero di pagamenti rifiutati sia il più basso possibile.

Se il software di fatturazione degli abbonamenti che utilizzi attualmente non è in grado di rispondere adeguatamente al potenziale abbandono dei clienti attraverso i sistemi di comunicazione di sollecito, hai un grosso problema. Spieghiamo ulteriormente come questo meccanismo automatizzato di recupero dei pagamenti può rafforzare la tua attività e fare la differenza tra successo e fallimento.

Che cos'è la gestione dei solleciti e perché è importante?

La gestione dei solleciti è uno dei processi di riscossione dei pagamenti di cui ogni azienda SaaS ha bisogno per garantire che i propri acquirenti paghino in tempo. Invece di inviare manualmente ai clienti notifiche sui pagamenti non riusciti, le aziende innovative investono in sistemi di gestione dei solleciti che automatizzano il processo.

Per le aziende con un modello di business in abbonamento, i pagamenti non riusciti possono portare alla cancellazione o persino alla chiusura dell'account, a volte con un tasso di abbandono estremo tra il 15 e il 20%. Un sistema di gestione degli avvisi di pagamento può prevenirlo, consentendoti di contattare proattivamente i clienti prima di perdere la loro attività.

Il sistema ti consente di inviare promemoria di pagamento, avvisare i clienti di errori di transazione, riprovare automaticamente i pagamenti non riusciti e assisterli nell'intraprendere azioni correttive prima ancora che abbiano un minuto per pensare di rivolgersi a un concorrente.

Oltre a prevenire l'abbandono, un'efficace gestione degli avvisi di pagamento ha un impatto diretto sui tuoi profitti, in particolare sulla fidelizzazione dei ricavi. I benchmark di settore mostrano che le aziende con processi di avviso di pagamento ottimizzati recuperano tra il 70-80% dei pagamenti non riusciti. Ciò si traduce in una sostanziale protezione delle entrate.

Abbandono volontario vs. involontario

Il churn volontario si verifica quando i clienti decidono attivamente di annullare l'iscrizione al tuo servizio. I loro motivi potrebbero includere una brutta esperienza, il tuo servizio o prodotto non soddisfa più le loro esigenze, non ritengono di ottenere un buon ritorno sul loro investimento o scoprono qualcosa di meglio altrove.

Il churn involontario si verifica quando l'abbonamento di un cliente viene annullato a causa di un pagamento non riuscito. Ciò potrebbe derivare da una carta di credito scaduta, fondi insufficienti o qualche altro problema di pagamento di cui potrebbero anche non essere a conoscenza.

Per mettere questo in prospettiva, secondo gli ultimi dati del settore, il churn involontario rappresenta circa il 20-40% di tutto il churn dei clienti nelle attività in abbonamento. Ancora più importante, tieni presente che i clienti che subiscono un churn involontario continuerebbero il loro abbonamento se il problema di pagamento fosse stato risolto senza problemi. Ciò rappresenta un'opportunità significativa per le aziende che implementano strategie di recupero crediti SaaS efficaci.

Esempi di churn volontario

I clienti che decidono attivamente di annullare l'iscrizione al tuo prodotto o di non rinnovare la licenza di abbonamento lo fanno per diversi motivi. Questi includono, a titolo esemplificativo, l'insoddisfazione dovuta a una user experience spiacevole, la mancanza di funzionalità che considerano vitali per le loro operazioni, un'assistenza clienti scadente, problemi del prodotto che non vengono risolti tempestivamente e l'aumento dei prezzi.

Quando si tratta di churn volontario, i clienti alla fine se ne vanno perché non ritengono di ottenere un buon rapporto qualità-prezzo.

9 modi per prevenire il churn volontario

Prevenire il churn volontario e costruire la fedeltà del cliente richiede un approccio proattivo che inizia con la comprensione del comportamento del cliente. È necessario monitorare costantemente i modelli di utilizzo, le funzionalità preferite e il coinvolgimento dei clienti per identificare i clienti a rischio e adattare di conseguenza la propria strategia di churn. Il lato positivo è che, anche se si disiscrivono, la buona notizia è che ci sono diversi passaggi che puoi intraprendere per riaverli.

1. Email di sollecito

Se hai ancora la possibilità di comunicare con i clienti dopo che hanno indicato di voler annullare l'iscrizione, contattali per ribadire il valore del tuo prodotto o servizio e i numerosi vantaggi che offrono e vedi se riesci a ottenere informazioni sul motivo per cui si sono ritirati.

Concentrati sulle funzionalità più popolari del tuo prodotto e su come potrebbe aver funzionato per loro in passato ed evidenzia le nuove funzionalità innovative che potrebbero spingere il tuo marchio avanti rispetto ai tuoi concorrenti. Anche offrire sconti promozionali sul rinnovo può aiutare: non dimenticare di fornire un link diretto per il rinnovo della licenza di abbonamento. Ancora più importante, vedi se riesci a rispondere alle loro preoccupazioni e a trovare la soluzione al problema che li ha spinti ad andarsene.

2. Promozioni e incentivi del prodotto

Per incoraggiare i clienti a rimanere abbonati al tuo SaaS, prova a fornire incentivi. Potrebbero essere codici promozionali e sconti sui prodotti per abbonamenti a più lungo termine. Un'altra opzione sarebbe quella di offrire una pausa di pagamento invece della cancellazione immediata, guadagnando più tempo per conquistare il cliente.

Ma, in definitiva, potresti dover accettare che sia più sensato dal punto di vista finanziario per la tua azienda lasciare andare i clienti sensibili al prezzo, poiché potrebbero prosciugare le risorse a lungo termine.

3. Follow-up personale

Ricorda, ci sono alcuni casi in cui una chiamata diretta al cliente può essere più efficace di un'e-mail automatizzata per prevenire l'abbandono. Questo approccio è particolarmente rilevante per alcune piattaforme B2B in cui la gestione delle relazioni con i clienti è essenziale. Non solo ti aiuterà a fidelizzare i clienti, ma svilupperai anche un'immagine del marchio accessibile.

4. Raccogli e agisci in base al feedback

Se non stai già raccogliendo feedback dai tuoi utenti utilizzando uno strumento di gestione del ciclo di vita degli abbonamenti, ora è un buon momento per ricordare che ti aiuterà a migliorare continuamente il tuo prodotto, aiutandoti a rimanere rilevante e al passo con la concorrenza.

Il feedback sull'offboarding può anche aiutarti a capire perché i clienti rinunciano al tuo servizio e cosa pensano del tuo marchio prima di andarsene. Uno strumento di feedback in-app ti permetterà di ricevere richieste pertinenti e tempestive e ti darà la possibilità di rispondere rapidamente.

Molte aziende stanno ora sfruttando l'intelligenza artificiale e l'apprendimento automatico per prevedere quali clienti rischiano di abbandonare il servizio in base ai modelli di utilizzo, alle metriche di coinvolgimento e alle risposte al feedback. Queste analisi predittive possono aiutare a identificare gli account a rischio prima che cancellino l'abbonamento, consentendo strategie proattive di fidelizzazione dei ricavi.

Prospera con la soluzione all-in-one più innovativa del settore per SaaS e beni digitali. Dagli strumenti di pagamento e analisi ad alte prestazioni alla gestione completa delle imposte, nonché alla gestione di abbonamenti e fatturazione, PayPro Global è pronta a scalare il tuo SaaS.

Vendi il tuo SaaS a livello globale con PayPro Global!

5. Pre-sollecito

L'invio di e-mail ai clienti per ricordare loro che la loro carta sta per scadere (pre-sollecito) è diventato essenzialmente obsoleto, grazie alle piattaforme di pagamento che aggiornano automaticamente le informazioni di pagamento dei clienti. Tuttavia, se non utilizzi un servizio di questo tipo, devi assicurarti che i clienti possano aggiornare i propri dati tempestivamente e nel modo più efficiente possibile attraverso altri mezzi per garantire pagamenti puntuali.

Le e-mail di pre-sollecito possono raggiungere questo obiettivo, ma devono essere mantenute semplici e professionali, ricordando semplicemente al cliente quanto è utile la tua piattaforma e perché alti tassi di rinnovo SaaS sono nel loro interesse.

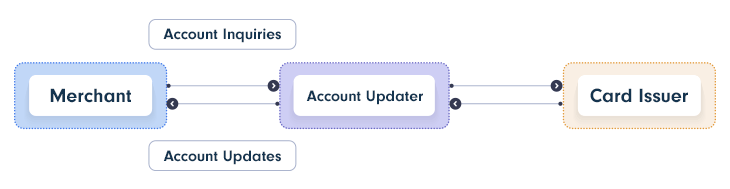

6. Aggiornamento automatico delle carte di credito

Collaborare con una piattaforma di soluzioni di pagamento che utilizza l'aggiornamento automatico delle carte di credito per mantenere aggiornati i dettagli di pagamento dei clienti è un modo indolore per prevenire pagamenti non riusciti e churn involontario. Senza dimenticare che, secondo Visa e Mastercard, è obbligatorio inviare e-mail di aggiornamento automatico.

Poiché i dettagli della carta di un cliente potrebbero cambiare o potrebbe essere necessario sostituire una carta smarrita, il gestore dei pagamenti collabora direttamente con l'emittente della carta di credito per aggiornare automaticamente i dettagli della carta dei clienti prima della scadenza. Questo processo automatizzato può farti risparmiare tempo e denaro.

L'implementazione di questa tecnologia da parte di PayPro Global mostra risultati particolarmente efficaci nel settore del software rispetto ai meccanismi di riprova standard.

7. Riprova automatica della carta di pagamento

Non sorprende che le moderne piattaforme di soluzioni di pagamento riprova automaticamente i pagamenti non riusciti con carta di credito secondo una pianificazione preimpostata. Ciò fornisce un mezzo efficiente per ridurre il churn involontario, mantenendo così il flusso di entrate previsto. Una carta rifiutata può, ad esempio, essere riprovata tre giorni dopo il fallimento iniziale, eliminando la necessità di adottare ulteriori misure se la transazione viene approvata.

Riduce la necessità di contatto con il cliente, fornendo un servizio continuo e senza interruzioni che alla fine mantiene soddisfatti i tuoi acquirenti. Ma fai attenzione a quanti tentativi di riprova di pagamento fai e quanto sono distanziati tra loro. Tentativi troppo frequenti possono attivare un avviso di frode e l'emittente della carta può sospendere l'attività sull'account, con conseguente esperienza negativa per il cliente e ancora più difficoltà a elaborare quella transazione.

Infatti, di recente, Visa e Mastercard hanno stabilito requisiti chiari in merito ai tentativi di riprova di pagamento, specificando quanto presto è possibile riprovare un pagamento e il numero di tentativi accettati prima di ricevere una sanzione. Tieni presente che queste regole sono in costante cambiamento, quindi è essenziale utilizzare un sistema pronto ad adattarsi alle nuove normative.

La sofisticata logica di riprova odierna va ben oltre la semplice pianificazione. PayPro Global impiega algoritmi di machine learning che analizzano i dati storici dei pagamenti per determinare i tempi e la sequenza di riprova ottimali per ogni specifico cliente e metodo di pagamento.

8. Messaggi automatici e promemoria in-app

Se i tentativi di addebito sulla carta di credito non vanno a buon fine, è consigliabile contattare i clienti per risolvere il problema del pagamento. Tuttavia, invece di contattare direttamente ogni cliente, un sistema di gestione degli avvisi di pagamento consente di inviare messaggi automatici per segnalare il problema prima che l'abbonamento venga annullato.

Le notifiche vengono in genere inviate come e-mail di sollecito, messaggi di testo o promemoria in-app per informarli del mancato pagamento. Tuttavia, potrebbe essere necessario effettuare diversi follow-up prima che il cliente intraprenda le azioni necessarie per risolvere il problema.

I messaggi in-app o nella dashboard sono utili perché consentono di comunicare con i clienti. Allo stesso tempo, sono coinvolti nel prodotto o servizio, il che aumenta la probabilità che intraprendano azioni immediate.

Le best practice per la comunicazione variano notevolmente a seconda del settore. Per i prodotti SaaS, l'e-mail rimane il canale più efficace, mentre le aziende di gaming ottengono risultati migliori con le notifiche in-app.

Inoltre, i test A/B delle comunicazioni di sollecito presso PayPro Global hanno rivelato che i messaggi personalizzati che evidenziano il valore dell'accesso continuativo aumentano i tassi di completamento dell'aggiornamento dei pagamenti rispetto alle notifiche generiche di mancato pagamento.

9. Follow-up personale

In alcuni rari casi, quando il sistema automatizzato non riesce a ottenere i risultati desiderati, potrebbe essere necessario contattare direttamente i clienti. Sebbene possa sembrare aggressivo, cercare di evitare che i clienti di alto valore abbandonino il servizio potrebbe valere la pena. Quando le campagne automatizzate non producono una risposta adeguata, un'e-mail personale da parte di una figura di spicco della tua azienda potrebbe spingere i tuoi clienti ad agire in modo appropriato.

Suggeriamo di avere un account manager o qualcuno del servizio clienti se non sono serviti direttamente da un qualche tipo di relationship manager. Per i clienti B2B SaaS di alto valore, il follow-up personale può essere particolarmente efficace.

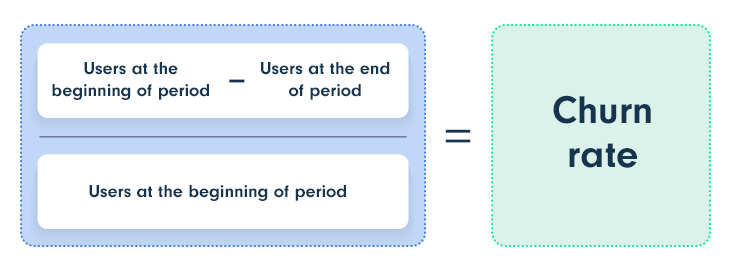

Impatto del tasso di abbandono sul flusso di entrate e sulla crescita aziendale

Il tuo tasso di abbandono, una metrica che dovresti tenere d'occhio, è determinato utilizzando il numero di cancellazioni volontarie e involontarie dei clienti nel tempo. Indipendentemente dai motivi dell'abbandono, deve essere un obiettivo strategico chiave in quanto può rappresentare una perdita annuale sostanziale nelle tue entrate ricorrenti totali.

La tua azienda SaaS dipende dalla fidelizzazione dei clienti per la sua stabilità e crescita a lungo termine. Pertanto, investire in un processo automatizzato di recupero dei pagamenti che controlli l'abbandono è una strategia aziendale essenziale da mettere in atto.

Un moderno sistema di fatturazione in abbonamento non solo ti aiuterà a prevenire l'abbandono volontario facilitando allettanti campagne promozionali, ma ti aiuterà anche a rimettere in carreggiata eventuali pagamenti falliti. Una soluzione intelligente per la riscossione dei pagamenti ridurrà l'abbandono involontario e ti farà risparmiare tempo e denaro.

Cosa succede quando i pagamenti mensili falliscono e rimangono non pagati per settimane?

- Sforzi di riscossione ad alta intensità di risorse

- Stress del servizio clienti

- Complicazioni contabili

- Interruzioni del flusso di cassa che possono influire sulla tua capacità di far fronte ai tuoi obblighi finanziari.

Vantaggi della gestione automatizzata dei solleciti di pagamento per la tua azienda

Maggiore efficienza

Inviare manualmente promemoria di pagamento ai clienti in caso di transazioni non riuscite richiede tempo ed è soggetto a errori umani, come errori di battitura, contatto con i clienti sbagliati o mancato invio dei promemoria. Questi potenziali errori sono costosi per qualsiasi azienda SaaS e possono danneggiare la tua reputazione.

Un sistema automatizzato di gestione dei solleciti ti aiuterà a elaborare in modo efficiente e accurato la riscossione dei pagamenti. Sarai anche in grado di personalizzare le azioni intraprese in caso di mancato pagamento e la tua comunicazione via email, fornendo una soluzione professionale per i tuoi acquirenti.

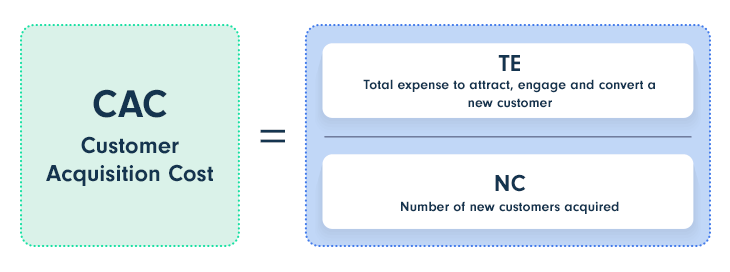

Costi di acquisizione utenti ridotti

Mantenere basso il tasso di abbandono dei clienti protegge il tuo attuale flusso di entrate ricorrenti e aiuta a ridurre i costi di acquisizione di nuovi clienti. Anche tenere d'occhio il tasso di recupero del CAC è importante. La gestione dei solleciti riduce l'abbandono attraverso una comunicazione efficiente con i clienti che mantiene un'esperienza utente positiva e ininterrotta, comoda sia per i tuoi acquirenti che per il tuo team.

Considerando che i costi di acquisizione clienti (CAC) nel settore B2B SaaS si attestano in media a 205 $ per cliente, la riduzione dell'abbandono ha un impatto diretto sulla redditività. Una gestione efficace dei solleciti in genere recupera il 40-60% dei pagamenti non riusciti, traducendosi in un notevole risparmio sul CAC.

Migliore esperienza cliente

Un promemoria amichevole quando un pagamento fallisce e un'assistenza continua nell'intraprendere azioni correttive stanno diventando elementi standard per mantenere un buon servizio clienti. Un'esperienza spiacevole che potrebbe comportare l'interruzione del servizio, temporaneamente o meno, non può che incentivare l'abbandono e potrebbe essere estremamente dannosa per il cliente. Un sistema automatizzato di gestione dei solleciti consente di tenere facilmente sotto controllo i pagamenti, garantendo al contempo un coinvolgimento positivo del cliente.

Per la gestione degli abbonamenti ai videogiochi, mantenere l'accesso ininterrotto è particolarmente fondamentale. I giocatori che subiscono un'interruzione del servizio a causa di problemi di pagamento cercheranno giochi alternativi piuttosto che risolvere il problema del pagamento.

L'approccio di sollecito di PayPro Global per i clienti del settore dei giochi include periodi di tolleranza studiati per ridurre al minimo l'interruzione durante la risoluzione dei problemi di pagamento.

Informazioni dettagliate per il processo decisionale strategico

La gestione del sollecito di pagamento ti aiuterà anche a ottenere informazioni sul comportamento di pagamento dei tuoi clienti e ti consentirà di formulare una strategia per la riscossione dei pagamenti non riusciti. Ti aiuterà a determinare quando inviare un promemoria iniziale, con quale frequenza inviare follow-up e a quale punto dovresti ricorrere a misure alternative.

Inoltre, otterrai informazioni su come i clienti preferiscono comunicare e sugli strumenti migliori per interagire positivamente con loro.

Le piattaforme avanzate di sollecito di pagamento forniscono analisi dettagliate sui motivi del fallimento, sui tassi di risoluzione e sui modelli di comportamento dei clienti.

In definitiva, una buona strategia di gestione del sollecito di pagamento aiuta ad aumentare il flusso di cassa, a ridurre il tasso di abbandono e a migliorare le relazioni con i clienti. Più che un mezzo per comunicare con i clienti i cui pagamenti non sono andati a buon fine, è un'opportunità strategica per interagire con loro e aumentare le possibilità che rimangano abbonati.

Migliore recupero dei ricavi

Sebbene un modello di abbonamento con un flusso di entrate prevedibile ti consenta di pianificare, il tasso di abbandono involontario che non viene gestito in modo proattivo può incidere seriamente sulle tue finanze.

Un sistema automatizzato di gestione del sollecito di pagamento ti aiuta a tenere sotto controllo i pagamenti non riusciti e a migliorare la riscossione dei ricavi, proteggendo al contempo il tuo flusso di entrate ricorrenti. Inoltre, ti assicura di essere pagato in tempo e non grava sul tuo team di supporto con attività che possono essere gestite automaticamente.

Prospera con la soluzione SaaS e per beni digitali all-in-one più innovativa del settore. Da strumenti di pagamento e analisi ad alte prestazioni alla gestione completa delle imposte, nonché alla gestione di abbonamenti e fatturazione, PayPro Global è pronta a scalare il tuo SaaS.

Vendi il tuo SaaS a livello globale con PayPro Global!

Cosa considerare quando si configurano le impostazioni di gestione del Dunning

Un sistema di gestione del dunning intelligente ti aiuta a creare più campagne per indirizzare di conseguenza le categorie di clienti.

I clienti di alto livello, ad esempio, potrebbero richiedere un approccio più pratico se le e-mail iniziali non mostrano risultati.

Al contrario, potresti inviare una serie di e-mail ai clienti del tuo pacchetto più semplice prima di sospenderne definitivamente l'accesso.

Dovresti raggiungere i clienti con un piano mensile entro un breve periodo di tempo da un pagamento non riuscito.

D'altra parte, i clienti con un abbonamento annuale dovrebbero essere avvicinati con una campagna di gestione del dunning SaaS più estesa, incoraggiandoli al contempo ad agire il più rapidamente possibile.

Inoltre, dovresti considerare di raggruppare e indirizzare i clienti per regione se la tua attività si estende a livello globale.

E a proposito di espansione globale, quando configuri le impostazioni del sistema, devi tenere conto dei requisiti esistenti per le e-mail di sollecito, poiché questi potrebbero differire da paese a paese.

In particolare, la conformità alle normative sui pagamenti in continua evoluzione presenta sfide significative per le aziende globali. La conformità PCI, la Direttiva sui servizi di pagamento 2 (PSD2) dell'Unione Europea e i requisiti di autenticazione forte del cliente (SCA) hanno modificato radicalmente il modo in cui vengono elaborati i pagamenti e il modo in cui devono essere gestite le transazioni non riuscite.

Il sistema di gestione dei solleciti SaaS di PayPro Global è pienamente conforme a queste normative, rilevando automaticamente quando le transazioni rientrano nei requisiti SCA e avviando flussi di autenticazione appropriati che mantengono alti tassi di conversione pur rispettando gli standard normativi.

Per le aziende che gestiscono pagamenti in più giurisdizioni, il nostro sistema applica automaticamente i protocolli di sollecito appropriati in base alle normative locali.

Gestione dei solleciti e la tua strategia di comunicazione

La gestione del dunning richiede una strategia di comunicazione ben ponderata. C'è un delicato equilibrio tra l'essere amichevoli e fermi quando si inviano notifiche di pagamento non riuscito. Dovrai considerare il tuo messaggio, la frequenza delle notifiche e i tempi per evitare di offendere o irritare i tuoi clienti.

Evita di sembrare una tradizionale agenzia di recupero crediti i cui messaggi possono sembrare minacciosi. È più probabile che i messaggi amichevoli ed educati vengano ricevuti positivamente e l'esperienza del cliente rimanga piacevole. Sarà anche più probabile che aggiornino i dati della propria carta ed effettuino i pagamenti prima quando sentono che stai cercando di aiutarli con questo problema.

Le strategie di comunicazione devono essere adattate alle aspettative specifiche del tuo segmento di settore. Per esempio:

- I clienti B2B SaaS rispondono meglio a messaggi professionali e incentrati sul valore che enfatizzano la continuità aziendale

- Gli utenti di software consumer preferiscono comunicazioni concise e orientate alla soluzione con passaggi di azione chiari

- Il pubblico dei giochi si impegna in modo più efficace con comunicazioni che mantengono la voce del marchio e sottolineano la continuità dell'accesso alla propria esperienza di gioco.

Dunning interno vs. Merchant of Record: un confronto dei costi

Considerazioni sui costi

La creazione e la manutenzione di un sistema interno di gestione dei solleciti comportano costi iniziali e continui considerevoli. Oltre all'infrastruttura tecnica, le aziende devono considerare:

-

-

- Costi di integrazione del sistema di elaborazione dei pagamenti e commissioni di transazione

- Monitoraggio della conformità alle normative in evoluzione

- Personale tecnico per la manutenzione

- Servizio clienti per problemi di pagamento

- Analisi per il monitoraggio delle prestazioni.

-

Con prezzi basati sulle transazioni e senza costi di sviluppo iniziali, la gestione dei solleciti viene offerta come parte di una soluzione di pagamento più ampia collaborando con un Merchant of Record come PayPro Global. Rispetto allo sviluppo interno, questo metodo è meno costoso e ha tassi di recupero più elevati.

Le aziende che collaborano con PayPro Global possono accelerare i cicli di sviluppo dei prodotti riassegnando il personale dalle operazioni di pagamento a progetti di crescita chiave.

Gestione di metodi di pagamento multipli

I consumatori moderni utilizzano una varietà di opzioni di pagamento. Un sistema di sollecito efficace deve gestire:

-

-

- Carte di credito

- PayPal e portafogli digitali

- Addebito diretto/ACH

- Metodi di pagamento alternativi e locali

-

Sebbene le transazioni transfrontaliere siano più complicate, l'ottimizzazione specifica per paese di PayPro Global migliora i tassi di recupero in tutto il mondo.

In che modo PayPro Global può aiutare?

Il nostro Merchant of Record unificato e all-in-one ti offre strumenti completi per raggiungere i tuoi obiettivi di crescita globale. Dalla garanzia della conformità PCI, alla fornitura di un'ampia prevenzione delle frodi, consentendo al tuo SaaS di localizzare le tecniche di monetizzazione e garantendo una strategia di prezzi flessibile, all'aiuto attivo nell'identificare i clienti a rischio e ridurre le perdite di entrate, la nostra tecnologia ti consente di costruire un motore di crescita forte.

Il software di fatturazione in abbonamento di PayPro Global è tanto flessibile quanto solida nella gestione dei solleciti. Per aiutarti ad affrontare il churn volontario, il nostro sistema ti consente di eseguire più promozioni per mantenere efficacemente gli abbonamenti dei clienti.

Offriamo un portale clienti self-service per aggiornare i dettagli della carta e un sistema di notifica automatizzato dei solleciti per ridurre al minimo il churn involontario. Grazie al nostro processo di sollecito professionale e ai tentativi di pagamento automatici, garantiamo che il tuo SaaS goda del tasso di fallimento delle transazioni più basso possibile. Aiutiamo la tua azienda a ottimizzare i flussi di entrate e a ridurre significativamente il numero di pagamenti non riusciti, generando un profitto considerevole.

Prospera con la soluzione SaaS e beni digitali all-in-one più innovativa del settore. Dagli strumenti di pagamento e analisi ad alte prestazioni alla gestione completa delle imposte, nonché alla gestione di abbonamenti e fatturazione, PayPro Global è pronta a scalare il tuo SaaS.

Vendi il tuo SaaS a livello globale con PayPro Global!

Conclusione

La gestione automatizzata del recupero crediti aiuterà la tua attività a recuperare e mantenere le entrate ricorrenti, in modo da poter pianificare con sicurezza e raggiungere i tuoi obiettivi finanziari. Gli strumenti e i processi giusti garantiranno che le riscossioni vengano eseguite in modo semplice ed efficiente. Oltre a risolvere i problemi di pagamento, la gestione del recupero crediti ti consente di ottimizzare le operazioni aziendali e rafforzare le relazioni con i tuoi clienti, poiché iniziano a capire quanti dettagli stai gestendo per la loro comodità.

Stai dedicando molto tempo alla revisione manuale e al contatto con i clienti per risolvere gli addebiti rifiutati? La tua attività SaaS è ben attrezzata per mantenere un alto tasso di riscossione dei pagamenti o è destinata a continuare a perdere clienti a causa del churn? La risposta dipende in gran parte dalla tua strategia di recupero crediti.

Visita PayPro Global o contattaci per maggiori informazioni sulla nostra soluzione avanzata di fatturazione in abbonamento. Ci piacerebbe parlare con te della tua attività e di come le nostre capacità si allineano per una partnership che sicuramente realizzerà molte grandi iniziative di successo.

Domande frequenti

Perché ridurre i pagamenti falliti è così importante per la mia attività SaaS?

Risolvere i pagamenti falliti è fondamentale poiché comportano immediatamente la perdita di entrate e clienti; oltre la metà delle cancellazioni di abbonamenti SaaS sono causate da transazioni non riuscite. Il recupero dei pagamenti ti consente di fidelizzare i clienti attuali evitando il costoso processo di acquisizione di nuovi clienti. In fin dei conti, si tratta di proteggere il tuo denaro.

Quali sono i principali vantaggi dell'utilizzo di un sistema di sollecito automatizzato?

Eliminando l'inseguimento manuale e riducendo al minimo gli errori, i sistemi di sollecito automatizzati SaaS aumentano l'efficienza. Mantenendo basso il tasso di abbandono, ti aiutano a recuperare il 40-60% dei pagamenti persi, il che riduce la quantità di denaro che spendi per acquisire nuovi clienti. Inoltre, aumentano significativamente la fidelizzazione dei ricavi (70-80% se fatto correttamente) e migliorano l'esperienza del cliente fornendo avvisi tempestivi.

Come posso recuperare efficacemente i pagamenti di abbonamento falliti?

Stabilisci una procedura automatizzata di gestione dei solleciti SaaS per acquisire una solida conoscenza del recupero dei pagamenti di abbonamento non riusciti. Ritentare i pagamenti a intervalli strategici, contattare i clienti in anticipo (tramite e-mail o notifiche in-app), utilizzare servizi che aggiornano automaticamente le carte di credito e inviare promemoria semplici per aggiornare le informazioni di pagamento sono tutti esempi di questo.

Cosa devo considerare quando imposto la mia strategia di gestione dei solleciti?

Valuta di classificare i clienti per vari tipi di messaggistica quando organizzi la tua strategia di sollecito di pagamento. Ciò che funziona per un cliente di alto valore potrebbe non funzionare per qualcuno con un piano base. Se vendi a livello globale, adatta i tuoi messaggi al contesto locale e cerca sempre un tono chiaro ma amichevole. Inoltre, assicurati che il tuo approccio sia conforme alle normative sui pagamenti come PSD2, SCA e PCI.

È meglio creare un sistema di sollecito di pagamento interno o utilizzare un Merchant of Record?

I costi di sviluppo, manutenzione e conformità per la creazione di un tuo sistema di sollecito di pagamento potrebbero essere elevati. Spesso è una decisione finanziaria più prudente utilizzare un Merchant of Record (MoR), come PayPro Global. Risparmiano al tuo team il problema fornendo un sollecito di pagamento professionale, raggiungendo in genere tassi di recupero più elevati e gestendo complesse problematiche di conformità e varie opzioni di pagamento.

La gestione dei solleciti di pagamento può influire negativamente sull'esperienza del cliente?

L'esperienza del cliente potrebbe risentirne se il sollecito di pagamento viene eseguito in modo errato, ad esempio inviando comunicazioni ostili o sconcertanti. Tuttavia, se eseguito correttamente, il sollecito di pagamento migliora effettivamente la soddisfazione del cliente fornendo promemoria amichevoli e utili e una soluzione semplice per i problemi di pagamento. L'assistenza proattiva impedisce l'interruzione del servizio e aumenta la fiducia del cliente, contribuendo entrambi alla sua fidelizzazione.

In che modo l'aggiornamento automatico della carta di credito aiuta a ridurre i pagamenti non riusciti?

Quando la vecchia carta di un cliente scade o ne riceve una nuova, i servizi di aggiornamento automatico della carta di credito aggiornano immediatamente i dati della carta memorizzati collaborando con reti di carte come Visa e Mastercard. Questo semplice passaggio riduce il churn involontario e la quantità di solleciti che devi intraprendere, evitando che i pagamenti falliscano a causa di informazioni obsolete.

Ioana Grigorescu

Ioana Grigorescu è Content Manager di PayPro Global e si occupa della creazione di testi strategici per aziende SaaS, B2B e tecnologiche. Con un background che combina studi di lingue e traduzione con scienze politiche, è esperta nell'analisi, nella creazione e nella comunicazione di contenuti d'impatto. Eccelle nello sviluppo di strategie di contenuto, nella produzione di materiali di marketing diversi e nel garantire l'efficacia dei contenuti. Oltre al lavoro, le piace esplorare il design con Figma.

-

1.Esplora le soluzioni di PayPro Global: Scopri come la nostra piattaforma può aiutarti a semplificare l'elaborazione dei pagamenti e ad aumentare le entrate.

-

2.Ricevete una consulenza gratuita: Discutete delle vostre esigenze specifiche con i nostri esperti e scoprite come possiamo creare una soluzione su misura per voi.

-

3.Scaricate le nostre risorse gratuite: Accedete a preziose guide, liste di controllo e modelli per ottimizzare le vostre vendite online.

-

4.Diventa un partner: Espandi la tua attività offrendo le soluzioni di PayPro Global ai tuoi clienti.

- Per le aziende SaaS, la gestione del recupero crediti è essenziale per ridurre il churn involontario e aumentare la retention dei ricavi attraverso il recupero dei pagamenti rifiutati.

- La soddisfazione del cliente e i tassi di recupero aumentano notevolmente grazie all'implementazione di un sistema di recupero crediti automatizzato con funzionalità come i tentativi di pagamento e la messaggistica personalizzata.

- Per ridurre le spese e garantire l'adesione alle leggi internazionali sui pagamenti, valuta la possibilità di utilizzare un Merchant of Record per la gestione del recupero crediti, come PayPro Global.

Ricevi le ultime notizie