Impuestos para videojuegos: Una guía de cumplimiento para desarrolladores

Vender juegos en línea es emocionante: estás construyendo mundos, creando historias y conectando con jugadores de todas partes. Pero el desarrollo de juegos también es un negocio. Como cualquier negocio, gestionar los impuestos es esencial para mantenerse en cumplimiento, evitar sanciones y garantizar el crecimiento a largo plazo.

En esta guía, desglosamos los desafíos de cumplimiento fiscal más importantes para los desarrolladores de juegos y explicamos cómo usar un Merchant of Record (MoR) — como PayPro Global — simplifica todo el proceso.

Por qué el Impuesto sobre las Ventas es Importante para los Desarrolladores de Juegos

El impuesto sobre las ventas no es solo un problema de tiendas físicas. También se aplica a los bienes digitales, incluidos los videojuegos.

Datos Clave:

En 2024, la industria mundial de los videojuegos generó aproximadamente $184.3 mil millones en ingresos, principalmente de software digital y microtransacciones, con las consolas siendo 84% digitales.

Las ventas de juegos digitales alcanzaron el 95.4% de los ingresos totales, sumando alrededor de $175.8 mil millones. Los juegos móviles por sí solos contribuyeron con $92.5 mil millones, lo que los convierte en el único segmento en crecimiento en 2024 (+2.8%), mientras que los segmentos de consolas y PC cayeron un 4% y un 0.2%, respectivamente.

Un informe valora el

El mercado de juegos digitales de 2024 alcanzará los $226.7 mil millones, con proyecciones que llegarán a los $840.6 mil millones para 2033 (CAGR de ~15.7% de 2025 a 2033).Otra previsión sitúa todo el mercado mundial de juegos (incluidos los digitales, hardware, etc.) en $298.1 mil millones en 2024, y se espera que crezca hasta los $505.2 mil millones para 2030 (CAGR de ~8.7%).

Más de 3.26 mil millones de personas en todo el mundo juegan videojuegos, lo que subraya su enorme alcance global.

Si vendes juegos en línea, ya sea a través de plataformas, descargas directas o suscripciones, es probable que seas responsable de cobrar, recaudar y remitir el impuesto sobre las ventas o el IVA en varias regiones.

Desafíos Comunes de los Impuestos en Videojuegos

1. Impuesto sobre las Ventas de Bienes Digitales

No todas las jurisdicciones definen o gravan los bienes digitales de la misma manera. Por ejemplo:

California no grava la mayoría de los productos digitales.

Nueva York grava las descargas de software, pero no los servicios de streaming.

Los países europeos aplican el Impuesto al Valor Agregado (IVA) a todas las ventas de juegos digitales.

Si vendes videojuegos a nivel mundial, estás sujeto a una combinación inconsistente de leyes fiscales.

2. Definición del origen de una venta

Con los productos físicos, el impuesto se basa en la dirección de envío. Pero con los videojuegos:

Los clientes pueden usar VPN o comprar mientras viajan.

Los pagos realizados con moneda virtual a menudo carecen de datos de ubicación claros.

Determinar la ubicación real del cliente puede ser difícil, lo que afecta la forma en que se calcula el impuesto.

3. Confusión sobre el nexo económico

No es necesario estar físicamente ubicado en un estado o país para deber impuestos allí. Si tus ingresos o número de transacciones cruzan un umbral, has establecido un nexo económico.

Por ejemplo:

Texas requiere que los vendedores con más de $500,000 en ventas anuales recauden el impuesto sobre las ventas.

Los países de la UE no tienen un umbral mínimo para el IVA: debes registrarte y remitir el IVA en la primera venta.

4. Mantenerse al día con las leyes cambiantes

Las normas fiscales cambian rápidamente. Nuevos estados aprueban leyes. Las tasas se ajustan. Los umbrales cambian. Si no estás monitoreando estos cambios, corres el riesgo de incumplir, incluso si estás haciendo todo lo posible.

Dedicado

Prospera con la solución todo en uno más innovadora de la industria para SaaS y productos digitales. Desde herramientas de pago y análisis de alto rendimiento hasta la gestión completa de impuestos, así como la gestión de suscripciones y facturación, ¡PayPro Global está listo para escalar tu SaaS!

¡Vende tu SaaS globalmente con PayPro Global!

Complejidad de los Impuestos Internacionales sobre Videojuegos: IVA e IGV

El impuesto sobre las ventas es recaudado por un minorista de sus clientes o usuarios cada vez que se realiza una transacción. Posteriormente, el minorista está obligado a remitir este dinero a las autoridades fiscales pertinentes, de acuerdo con las leyes de esa jurisdicción.

Como desarrollador de juegos y único propietario del videojuego, es posible que deba cobrar el impuesto sobre las ventas en línea de SaaS en ciertas jurisdicciones donde los clientes han pagado por su producto o servicios de transmisión.

¿Qué son el IVA y el IGV?

- IVA (Impuesto al Valor Agregado) se aplica en la UE, el Reino Unido y otras regiones del mundo.

- IGV (Impuesto sobre Bienes y Servicios) se utiliza en países como Canadá, Australia e India.

Por qué son complicados

Las tasas varían según el país (p. ej., Francia 20 %, Alemania 19 %, Reino Unido 20 %).

Debe registrarse por separado en cada país donde venda.

Debe generar facturas que cumplan con los requisitos fiscales en formatos e idiomas locales.

Cada país tiene su propio proceso de presentación y plazos.

Los errores pueden ser costosos

Si no recauda suficiente IVA o presenta la declaración con retraso, puede enfrentarse a multas, impuestos atrasados e incluso restricciones para hacer negocios en esa región.

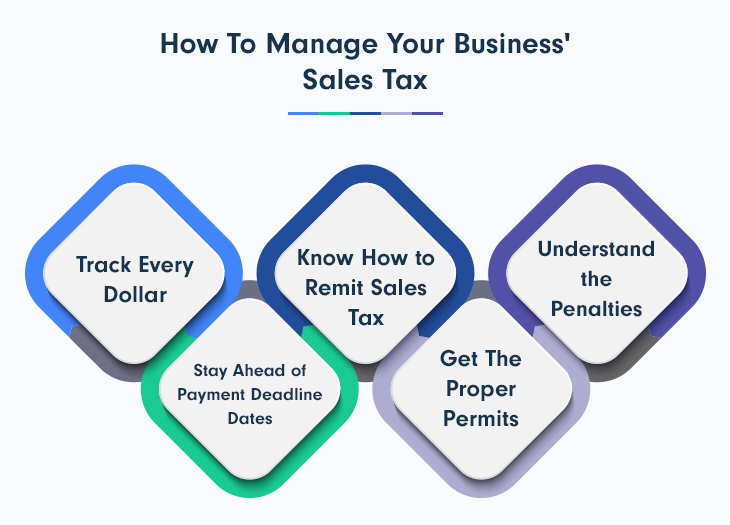

5 pasos para gestionar el impuesto sobre los videojuegos

Cuando se trata de gestionar los pagos de derechos de autor y las cuestiones relacionadas con los impuestos en el día a día de su negocio, es esencial mantenerse bien informado para asegurarse de que siempre cumple con las normas. Libros como The Definitive Guide to Taxes for Indie Game Developers proporcionan información fiscal útil específica del sector.

Eche un vistazo a estos cinco consejos prácticos para que el proceso se desarrolle de forma eficiente y sin problemas, de modo que las empresas puedan estar al tanto de todas las cuestiones, requisitos y normativas fiscales.

1. Registra cada dólar

Para gestionar los impuestos sobre los videojuegos de forma eficiente y cumpliendo la normativa, deberás mantener registros exhaustivos de tus ventas y de dónde proceden. Mantén estos registros organizados y accesibles en todo momento. De nuevo, no tengas miedo de consultar a profesionales: ¡un buen servicio de contabilidad puede marcar la diferencia!

2. No te retrases con las fechas límite de pago

El plazo de pago de los impuestos puede variar de un estado a otro, por lo que deberás llevar un calendario online para ayudarte a cumplir los plazos. Algunos estados exigen que los impuestos se paguen mensualmente, mientras que otros lo esperan trimestral o anualmente. No olvides que los días festivos y los fines de semana pueden afectar al momento en que debes pagar los impuestos.

3. Aprende a pagar el impuesto sobre las ventas

Investiga cómo espera cada jurisdicción aplicable que se pague el impuesto. ¿Cómo aceptan las jurisdicciones sus pagos del impuesto sobre las ventas, por ejemplo?

Afortunadamente, puedes acceder a esta información en el sitio web del impuesto sobre las ventas de cada estado. O puedes consultar el recurso sobre el impuesto sobre las ventas de PayPro Global.

4. Obtén los permisos adecuados

Toda empresa necesita un permiso de impuesto sobre las ventas para pagar impuestos. Si comprendes el nexo económico, puedes rastrear los estados donde has alcanzado el nexo y solicitar los permisos de impuesto sobre las ventas correspondientes allí.

De nuevo, no dudes en recurrir a un profesional en materia de impuestos, ya que los errores pueden ser perjudiciales para tu negocio.

5. Comprender las sanciones

El incumplimiento de las obligaciones fiscales puede acarrear fuertes multas y sanciones. Y no hay nada como evitar multas y acciones legales para mantener a las empresas motivadas a subir los impuestos correctamente.

Investiga y consulta los numerosos recursos existentes para comprender las consecuencias de los errores y cómo evitarlos. ¡Nunca se insistirá lo suficiente en este punto!

Cómo un Merchant of Record (MoR) resuelve el impuesto sobre los videojuegos

Un Merchant of Record actúa como el vendedor legal de tu juego, encargándose del impuesto sobre las ventas, el cumplimiento, la facturación y los pagos en tu nombre.

juegos.

Beneficios clave de usar un MoR

Cumplimiento fiscal: Calcula y recauda el impuesto sobre las ventas, el IVA o el GST correctos según la ubicación del comprador.

Registros globales: Gestiona los registros fiscales en cada estado o país requerido.

Facturación precisa: Emite facturas localizadas que cumplen con las normativas fiscales.

Remesa y presentación: Presenta todos los impuestos a las autoridades correctas en tu nombre.

Mitigación de riesgos: Lo protege de las sanciones legales y financieras relacionadas con el incumplimiento.

Un MoR hace posible que los pequeños equipos escalen globalmente sin necesidad de crear departamentos internos de impuestos o legales.

¿Por qué elegir PayPro Global como su Merchant of Record?

PayPro Global es más que una herramienta de automatización de impuestos. Servimos como su Merchant of Record totalmente responsable, encargándonos de cada paso en el proceso de ventas, impuestos y cumplimiento, para que pueda concentrarse en crear juegos fantásticos.

¿Qué diferencia a PayPro Global?

✅ Cumplimiento total en más de 200 regiones

Nos mantenemos al tanto de los cambios normativos en todos los estados de EE. UU., países de la UE y otras regiones clave. Nuestro sistema se actualiza en tiempo real a medida que evolucionan las leyes fiscales, lo que garantiza el cumplimiento continuo sin actualizaciones manuales.

✅ Gestión automatizada de impuestos sobre las ventas, IVA e GST

Calculamos, recaudamos, declaramos y remitimos todos los impuestos aplicables, incluidas las complejas obligaciones de IVA de la UE e GST, sin necesidad de que su equipo intervenga.

✅ Facturación fiscal localizada

Genere facturas legalmente conformes en los formatos, idiomas y monedas correctos, automáticamente.

✅ Una plataforma unificada

Desde la gestión de pagos y suscripciones hasta los impuestos, la protección contra el fraude y la generación de informes, todo se gestiona desde un único panel de control.

✅ Experiencia probada en el sector

Con más de una década de experiencia en el comercio digital, prestamos servicio a miles de desarrolladores de SaaS y juegos en todo el mundo. Entendemos los matices de las ventas de juegos independientes, las monedas virtuales y las transacciones transfronterizas.

✅ Orientación sobre el crédito fiscal de I+D (solo en EE. UU.)

PayPro Global puede ayudar a documentar los gastos que califiquen para ayudar a los desarrolladores con sede en EE. UU. a aprovechar los créditos fiscales de Investigación y Desarrollo, lo que podría ahorrar miles de dólares al año.

comercio electrónico dedicado

Prospere con la solución SaaS y de productos digitales todo en uno más innovadora del sector. Desde herramientas de pago y análisis de alto rendimiento hasta la gestión fiscal completa, así como la gestión de suscripciones y facturación, PayPro Global está listo para escalar su SaaS.

¡Venda su SaaS globalmente con PayPro Global!

PayPro Global simplifica los impuestos para los desarrolladores de videojuegos

Entendemos que calcular y aplicar correctamente el impuesto sobre las ventas puede ser un dolor de cabeza, especialmente al administrar todo lo demás que implica dirigir un negocio de juegos. PayPro Global ofrece a sus socios un modelo único de Merchant of Record (Comerciante Registrado), que proporciona a las empresas de todos los tamaños las herramientas y los servicios necesarios para escalar sin problemas a cualquier mercado, cubriendo todo, desde los pagos hasta los impuestos, el cumplimiento global de SaaS, la gestión de suscripciones y trabajando diligentemente para ser su asesor de confianza.

Con más de una década de experiencia y un equipo de expertos altamente versados no solo en las leyes del impuesto sobre las ventas, la solución basada en la nube de PayPro Global brinda a las empresas que venden libros electrónicos en línea, videojuegos y SaaS la flexibilidad necesaria para asegurar su crecimiento global sin preocuparse por los impuestos y todas las áreas de cumplimiento.

Por lo tanto, si todavía se siente abrumado o preocupado por el tema del impuesto sobre las ventas para su negocio de desarrollo de juegos, nuestro modelo de Merchant of Record para empresas de juegos puede ayudarle. Póngase en contacto con PayPro Global para obtener asistencia fiscal experta.

El servicio de suscripción SaaS te permite pagar una tarifa anual o mensual continua, mientras que las soluciones en las instalaciones tienen un costo inicial único.

Preguntas frecuentes

¿Necesito cobrar el impuesto sobre las ventas de mi videojuego?

Sí, en la mayoría de las regiones debes cobrar el impuesto sobre las ventas, el IVA o el GST en las ventas de juegos digitales. Las reglas varían significativamente según el país y el estado de EE. UU., lo que crea un desafío complejo de cumplimiento global para los desarrolladores que venden sus juegos en línea.

¿Qué es el nexo económico y cómo afecta a los desarrolladores de juegos?

El nexo económico es una regla que requiere que recaudes el impuesto sobre las ventas en un estado o país una vez que tus ventas allí superen un cierto umbral, incluso si no tienes una oficina física allí. Esto significa que vender en línea puede hacerte responsable de los impuestos en docenas de jurisdicciones.

Mi juego está en Steam. ¿Todavía tengo que preocuparme por el impuesto sobre las ventas?

Steam se encarga de los impuestos de las compras realizadas en su plataforma. Sin embargo, si vendes claves de juegos, DLC u otros bienes digitales desde tu propio sitio web, eres totalmente responsable de gestionar todo el cumplimiento del impuesto sobre las ventas de esas ventas directas.

Ioana Grigorescu

Ioana Grigorescu is PayPro Global's Content Manager, focused on creating strategic writing pieces for SaaS, B2B, and technology companies. With a background that combines Languages and Translation Studies with Political Sciences, she's skilled in analyzing, creating, and communicating impactful content. She excels at developing content strategies, producing diverse marketing materials, and ensuring content effectiveness. Beyond her work, she enjoys exploring design with Figma.

-

1.Explore las soluciones de PayPro Global: Vea cómo nuestra plataforma puede ayudarle a agilizar su procesamiento de pagos y aumentar sus ingresos.

-

2.Obtenga una consulta gratuita: Comente sus necesidades específicas con nuestros expertos y descubra cómo podemos adaptar una solución a su medida.

-

3.Descargue nuestros recursos gratuitos: Acceda a valiosas guías, listas de comprobación y plantillas para optimizar sus ventas online.

-

4.Conviértase en socio: Expanda su negocio ofreciendo las soluciones de PayPro Global a sus clientes.

- Debido a las diferentes leyes fiscales internacionales y a las regulaciones de nexo económico, los creadores de juegos que venden juegos digitales en línea deben adherirse a las regulaciones del impuesto sobre las ventas.

- Al gestionar el impuesto sobre las ventas, el IVA, el GST, la facturación y los registros internacionales, un Merchant of Record (MoR) como PayPro Global agiliza el cumplimiento fiscal.

- Al colaborar con un MoR para reducir los riesgos y garantizar el cumplimiento en más de 200 regiones, las empresas de juegos pueden concentrarse en el desarrollo y la expansión de juegos.

Suscríbase a nuestro boletín